La maggior parte delle piattaforme di P2P Lending sono nate erogando prestiti personali, ovvero finanziamenti con l’erogazione diretta di denaro al Richiedente, senza la necessità di avere garanzie da parte sua.

Questa tipologia di prestito si presta al meccanismo del P2P in quanto:

- ha tagli medio-piccoli, che si prestano più facilmente al finanziamento della domanda tramite la somma di tante piccole quote versate da una serie di Prestatori

- la gestione dei criteri di affidamento si adatta all’utilizzo di metodologie statistiche rispetto ad altre tipologie di prestiti e, quindi, consente la realizzazione di rilevanti economie di scala.

Oggi, il P2P Lending è un modello affermato e che ha dimostrato di essere in grado di erogare importi significativi e migliaia di prestiti, con la medesima affidabilità e sicurezza riscontrabili in una banca – d’altronde le attività sono soggette alla supervisione di Banca d’Italia – pur assicurando al Richiedente importanti vantaggi.

Il P2P Lending è un modello semplice, rapido, trasparente e vantaggioso per tutti.

I 4 elementi distintivi del prestito personale erogato dal sistema del P2P Lending sono:

- Processo semplice, veloce e vicino alle esigenze del Cliente

- Erogazione 100% online

- Offerta del prestito “su misura”: ogni Richiedente rimborsa secondo il proprio merito creditizio/capacità di rimborso

- Trasparenza

1. Processo semplice, veloce e vicino alle esigenze del Cliente

- La risposta alla domanda di prestito ed il preventivo sono in tempo reale.

- La documentazione del Richiedente è messa a disposizione tramite un semplice “upload”.

- Ogni Richiedente viene contattato per eventuale assistenza nelle varie fasi del processo.

- L’approvazione avviene in 24h con raccolta dei fondi, firma digitale ed erogazione immediata.

2. Erogazione 100% online

- Svincolata da orari, spostamenti e senza la necessità di recarsi in filiali e/o agenzie.

- Vantaggi informativi e di trasparenza.

3. Offerta di prestito “su misura”

Gli operatori P2P valutano il profilo del Richiedente per definirne il merito di credito, ovvero la capacità del Cliente di rimborsare il prestito richiesto. La valutazione tiene conto di diversi fattori combinati in modelli statistici. E’ importante che l’operatore P2P sia in grado di costruire un modello di pricing dei prestiti che sia Risk-Adjusted, capace cioè di attribuire al Richiedente un’offerta coerente e proporzionata al suo merito creditizio ed alla sua capacità di rimborso.

Un modello di pricing di prestiti affidabile e sofisticato.

L’esigenza di sviluppare un meccanismo di pricing affidabile e sofisticato, realizzabile con l’accesso ai Credit Bureau (CRIF, EXPERIAN, CTC) e con un rigoroso e adeguato modello di scoring interno, è dettata dalla necessità di tutelare gli interessi dei Prestatori della piattaforma. I differenti tassi incorporano, dunque, la variabilità del merito creditizio dei Richiedenti, che viene definito utilizzando le informazioni ottenute dalle banche dati creditizie e dall’esperienza dell’operatore.

Il modello di pricing descritto consente di avvicinare alla richiesta di finanziamento anche la clientela che, oggi, non prende in considerazione la possibilità di accedere a prestiti personali per finanziare le proprie esigenze. Il modello Risk-Adjusted Pricing e la disintermediazione del sistema bancario assicurano al richiedente un trattamento migliorativo rispetto al corrispondente trattamento del mercato tradizionale.

RISK ADJUSTED PRICING NEL MODELLO DI PRESTIAMOCI

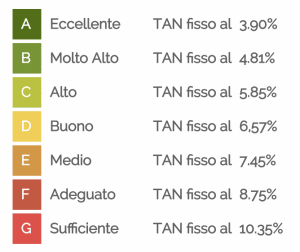

Il prestito erogato da PRESTIAMOCI è classificato in 7 diverse Classi di rischio (da “A – Eccellente” a “G – Sufficiente”), che variano da quella associata al rischio minore caratterizzata da un TAN del 3,90%, fino ad arrivare alla classe associata a profili di Richiedenti più rischiosi, abbinata ad un TAN del 10,30%.

Le nostre classi di merito sono:

I prestiti erogati da PRESTIAMOCI sono a tasso fisso, hanno importi compresi fra 1.500 e 25.000 euro e coprono la gamma completa delle durate tra 12 e 72 mesi. Le rate di rimborso sono mensili e sempre uguali.

4. Trasparenza

La trasparenza è un valore fondante del business degli operatori P2P in quanto il modello di business stesso la impone.

Gli intermediari sono obbligati, per normativa e trasparenza, a presentare al cliente in fase di offerta il cosiddetto modulo “SECCI” (sigla che sta per Standard European Consumer Credit Information) o “IEBCC” (sigla che sta per Informazioni europee di base sul credito al consumatore) che dal 1° giugno 2011, con l’entrata in vigore del D. Lgs. n. 141/2010 in recepimento della Direttiva EU su credito al consumo, ha sostituito i documenti precedenti. E’ un modulo standardizzato che contiene tutte le informazioni necessarie alla valutazione dell’offerta di credito. Infatti, nel modulo SECCI è obbligatorio, fra le altre cose, indicare il costo globale del prestito personale (il TAEG – Tasso Annuo Effettivo Globale); mentre non è obbligatorio includere nel costo complessivo eventuali assicurazioni o prodotti facoltativi.

Per un Richiedente il costo di un finanziamento è composto da due componenti:

- il tasso di interesse (Tasso Annuo Nominale – TAN) che rappresenta la remunerazione del denaro e del rischio assunto dai finanziatori;

- il costo del servizio della piattaforma.

Entrambi i fattori produttivi nel modello P2P sono acquistati dal Richiedente a valori di mercato, in quanto forniti da soggetti diversi e non accorpati ad altri servizi.

A queste componenti non si aggiungono costi aggiuntivi e prodotti accessori non obbligatori e non richiesti. L’offerta, in questi casi, non dovrebbe prevedere costi di estinzione anticipata che possono incidere sulle categorie di Richiedenti più esposti e non dovrebbe includere prodotti accessori, come assicurazioni o carte di credito.

Nel caso del P2P Lending i Richiedenti pagano un tasso di interesse di mercato che riflette la remunerazione richiesta dal Prestatore a fronte del rischio assunto. Da questo discende la necessità e l’unicità degli operatori P2P di utilizzare un modello di offerta “su misura”, capace di attribuire al Richiedente un’offerta coerente e proporzionata al suo merito creditizio.

[Questo post è il terzo di una serie di 4 che hanno l’obiettivo di far meglio conoscere e capire cosa sia il P2P Lending.]